Au Canada, l’impôt minimum de remplacement (IMR) est le jumeau moins connu de la formule régulière pour calculer l’impôt sur le revenu. Cette méthode de calcul doit faire en sorte que chaque contribuable paie au moins un montant minimum quand vient le temps des impôts en appliquant une formule moins influencée par des allègements fiscaux.

Dans son budget de 2023, le gouvernement du Canada a proposé certains changements au calcul de l’IMR. Ces changements pourraient avoir un effet sur les dons de bienfaisance reçus par les organismes du secteur caritatif, plus particulièrement les dons importants.

Qu’est-ce que l’IMR et quels sont les changements proposés?

Afin de déterminer le montant d’impôt à payer par chaque contribuable, l’Agence du revenu du Canada (ARC) effectue deux calculs : le calcul d’impôt régulier et le calcul de l’IMR. Des deux, le montant le plus élevé est celui que la personne devra payer.

Afin de déterminer le montant d’impôt à payer par chaque contribuable, l’Agence du revenu du Canada (ARC) effectue deux calculs : le calcul d’impôt régulier et le calcul de l’IMR. Des deux, le montant le plus élevé est celui que la personne devra payer.

La méthode régulière du calcul de l’impôt tient compte de tous les crédits et déductions préférentiels auxquels une personne a droit, c’est-à-dire de toutes les dépenses susceptibles de réduire le montant d’impôt dû. Ensuite, l’ARC applique un taux d’imposition entre 15 % et 33 % en fonction du revenu annuel de la personne. Il s’agit de la méthode de calcul utilisée pour la majorité de la population canadienne.

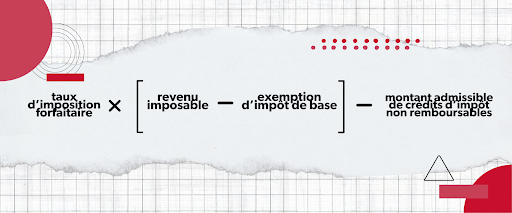

Les changements proposés dans le Budget 2023 ne concernent pas la méthode de calcul régulière, mais seulement celle de l’IMR. La méthode de calcul de l’IMR a été créée pour établir un seuil minimum pour les contribuables qui bénéficient considérablement de réductions d’impôt. Autrement dit, elle limite les réductions que les contribuables peuvent obtenir sous forme de crédits ou de déductions. Pour ce faire, la méthode implique un ajustement du revenu imposable et considère seulement le montant excédant le montant d’exemption standard. Ensuite, on applique un faible taux d’imposition forfaitaire et, en dernier lieu, on soustrait un pourcentage réduit des crédits et déductions accordés à la personne, pour, en fin de compte, obtenir le montant dû final. Telle que conçue, la méthode concerne surtout les contribuables à revenu élevé qui bénéficient de manière notable d’allègements fiscaux préférentiels.

Le calcul de l’IMR est donc réalisé pour chaque contribuable. Toutefois, l’IMR s’applique seulement si le montant obtenu par son calcul est supérieur à celui obtenu par le calcul régulier. Chaque contribuable doit donc payer soit le montant régulier, soit le montant de l’IMR, mais jamais les deux.

Voici la formule utilisée pour calculer l’IMR :

Selon le nouveau modèle proposé dans le budget fédéral de 2023, la formule utilisée pour calculer l’IMR verrait l’exonération standard passer du montant actuel de 40 000 $ à 173 000 $. S’en suivrait une augmentation du montant de base du revenu individuel, qui déclencherait l’IMR. Le nouveau modèle entraînerait une hausse du taux d’imposition forfaitaire, soit de 15 % à 20,5 %. Par conséquent, même si le taux utilisé pour le calcul de l’IMR reste faible, il ne serait plus le moins élevé.

Le Budget 2023 propose plusieurs autres modifications au calcul du revenu imposable ajusté aux fins de l’IMR. Parmi ces propositions, celle d’inclure seulement 50 % des crédits d’impôt non remboursables au calcul de l’IMR doit particulièrement intéresser le secteur caritatif, puisqu’elle s’appliquerait aux crédits reçus pour dons de bienfaisance. Jusqu’à maintenant, le calcul tient compte de 100 % du crédit d’impôt non remboursable. Enfin, il est également proposé d’inclure dans le calcul 30 % des gains en capital sur les dons de titres cotés en bourse (p. ex. actions, obligations, actions privilégiées, FNB). À l’heure actuelle, 0 % de ces gains sont considérés.

Quels sont les effets potentiels de ces changements sur le secteur caritatif?

Les changements proposés au calcul de l’IMR dans le Budget 2023 auront pour conséquence de réduire l’incitatif financier pour les contribuables à faire des dons importants à des organismes de bienfaisance. En effet, les changements auraient pour conséquence d’inclure seulement 50 % des crédits d’impôt non remboursables, dont font partie les crédits d’impôt pour dons de bienfaisance, dans le calcul de l’IMR. Le cabinet Miller Thomson LLP a préparé un comparatif détaillé montrant comment le même don se traduirait par un taux d’imposition plus élevé en appliquant les changements proposés au calcul de l’IMR (en anglais).

L’effet sur les dons importants serait particulièrement notable. L’IMR concerne principalement les personnes aisées qui sont aussi les plus susceptibles de faire des dons importants. Ces mêmes personnes pourraient réagir à l’incitatif réduit pour les dons de bienfaisance en limitant leurs dons importants versés aux organismes, et ce en raison des changements au calcul de l’IMR. Ainsi, le secteur caritatif risquerait de perdre une source de financement éventuelle et importante pour de nombreux organismes.

Pour en apprendre davantage, lisez notre mémoire sur l'IRM. Afin d’orienter nos prochains efforts de plaidoyer dans ce dossier, Imagine Canada étudie actuellement l’effet potentiel des changements proposés à l’IRM sur le secteur de la bienfaisance. Si votre organisme anticipe des effets sur ses propres activités, nous vous invitons à communiquer avec nous à [email protected].

La liste suivante comprend des ressources (en anglais) qui avancent d’autres réflexions quant à l’impôt minimum de remplacement et à l’incidence des changements proposés sur le secteur de la bienfaisance et des OBNL.

- Will Charities Suffer from the Proposed AMT Legislation? (en anglais) Moodys Private Client

- New federal tax changes create major challenges for Canadian charities (en anglais) Canada Gives

- Modifications à l’impôt minimum de remplacement proposées dans le budget de 2023 - Bureau du directeur parlementaire du budget